Redditi PF 2025: il quadro CP per il concordato preventivo biennale

Il Modello Redditi PF 2025 pubblicato in data 17 marzo dall'Agenzia delle Entrate, tra le principali novità reca l’inserimento di un quadro apposito per i contribuenti che hanno accettato la proposta di Concordato preventivo biennale, Quadro CP.

Vediamo i dettagli sulla compilazione

Redditi PF 2025: il quadro CP per il CPB

Il quadro CP del modello redditi PF 2025 si compone di cinque sezioni:

- la sezione I che va compilata dai contribuenti che si avvalgono del regime previsto dall’articolo 20-bis del Dlgs 13/2024 e che verseranno a seconda a seconda del punteggio Isa ottenuto nel 2023, una certa imposta sostitutiva, sulla parte di reddito di impresa o di lavoro autonomo concordato che eccede quello dichiarato nel periodo di imposta antecedente la proposta. Attenzione al fatto che il quadro va compilato anche dai contribuenti che non hanno aderito al CPB ma che partecipano a società trasparenti che hanno aderito

- le sezioni II e III che riguardano la generalità dei contribuenti che hanno aderito alla proposta per apportare le rettifiche al reddito concordato. Dal reddito concordato sono escluse alcune componenti che devono essere sommate o sottratte al reddito concordato ai sensi degli articoli 15 e 16 del Dlgs 13/2024.

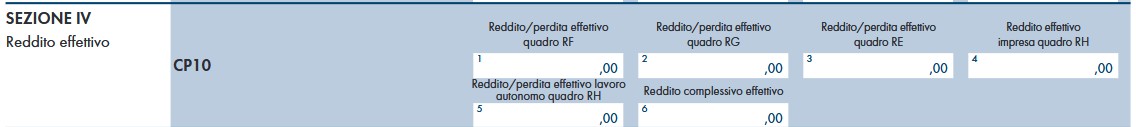

- la sezione IV con il solo rigo CP10 è relativa al reddito effettivo che va comunque dichiarato. In questo rigo occorre indicare il reddito calcolato nei quadri ordinari, cioè RF, RG, RE ed RH:

- la sezione V che va compilata per indicare eventuali cause di cessazione o decadenza, le quali comportano la perdita del regime di concordato.

Le istruzioni evidenziano che con l’adesione al regime di CPB il contribuente si è impegnato a dichiarare gli importi concordati nelle dichiarazioni dei redditi relative ai periodi d’imposta oggetto di concordato.

L’accettazione della proposta da parte dei soggetti di cui agli articoli 5 e 116 del TUIR, obbliga al rispetto della medesima i soci o gli associati.

Si precisa che qualora il contribuente, nell’anno d’imposta 2023, abbia adottato il regime forfetario di cui all’art. 1, commi da 54 a 75 della legge 23 dicembre 2014, n. 190, la proposta di reddito concordato dallo stesso accettata per l’anno d’imposta 2024, ai sensi dell’art. 23 e seguenti del decreto CPB, produce effetti anche nel caso in cui egli, in tale anno, dichiari un ammontare di ricavi o compensi effettivi superiore a 100.000 euro, purché esso non sia non superiore a 150.000 euro.

In tal caso, infatti, il contribuente fuoriesce dal regime forfetario, ma non cessa dal CPB e, pertanto, determina il reddito effettivo nel relativo quadro RF o RG (a seconda del regime contabile adottato) mentre indica il reddito concordato nel presente quadro, applicando allo stesso le aliquote progressive IRPEF, (e compilando a tal fine la sezione II, senza effettuare le rettifiche di cui agli artt. 15 e 16) nonché, in presenza dei presupposti, l’imposta sostitutiva di cui all’art. 31-bis del decreto CPB, (compilando a tal fine la sezione I)